Поняття банківських ризиків і критерії їх класифікації

Робота на тему:

Поняття банківських ризиків і критерії їх класифікації

2006

зміст

Вступ. 3

1. Ризики в банківській діяльності. 5

2. Рівень банківських ризиків. 8

3. Класифікація ризиків в банківській справі. 9

Висновок. 18

Список літератури .. 20

Вступ

Проблеми ризику в соціалістичній економіці розроблялися вітчизняними авторами А. П. альгин, С. Н. Кошеленко, І. М. Сироежін, Д. Н. Назаровим, Д. В. Тулін. [1] При цьому, в більшості робіт зазначалося, що категорія ризику необгрунтовано ігнорується в широкій економічній літературі, або має вузьку негативну трактування. Основна увага приділялася загальнометодологічні проблем, а також прикладним рішенням, пов'язаним з укладанням зовнішньоторговельних, кредитних та інших угод, впровадженням технологічних нововведень. Деякі фахівці підкреслювали відмінності в оцінці економічного ризику в країнах соціалістичного і капіталістичного табору, пов'язані з різною мотивацією діяльності господарюючих суб'єктів - виконання плану та отримання / максимізація прибутку. У директивної економіки доводилося мати справу з ризиком невиконання державного плану, порушень договірних зобов'язань, недопостачання продукції і так далі, обумовлених найчастіше недотриманням правил і норм економічної діяльності. А в ринковій економіці першорядними елементами ризику є непередбачені кон'юнктури ринку, попиту, цін і поведінки споживача, які впливають на кінцеві результати діяльності економічних суб'єктів [2].

Проведення економічної реформи в Росії викликало інтерес до питань розгляду ризику в господарській діяльності, а сама теорія ризику в процесі формування ринкових відносин не тільки отримала свій подальший розвиток, але стала практично затребуваною. Слід підкреслити, що знання і навички поведінки стосовно формам господарського ризику, характерним для централізовано керованої економіки теж повинні враховуватися при визначенні сучасних вітчизняних теоретичних положень економічного ризику.

На сьогоднішній день немає однозначного розуміння сутності ризику. Звертає на себе увагу той факт, що поняття ризику використовується, як уже зазначалося, в цілому ряді наук. У кожному разі дослідження ризику грунтується на предметі вивчення даної науки і, природно, спирається на власні підходи і методи. [3]

Таке різноманіття напрямків дослідження ризику пояснюється багатоаспектністю цього явища.

1. Ризики в банківській діяльності

Ризик як поняття багатогранне зустрічається в побуті багатьох суспільних і природних наук. Кожна з наук має свої власні цілі і методи вивчення ризику. Тому виділяють різні аспекти даного феномена: філософський, соціально-психологічний, економічний, правовий, медико-біологічний і ін.

Для того щоб розкрити ризик як економічну категорію, необхідно відповісти на питання: яким чином вивчення проблем, пов'язаних з ризиком в економічному житті суспільства, може сприяти вирішенню основної політекономічної проблеми, тобто вирішенню протиріччя між обмеженістю ресурсів і неограниченностью людських потреб? Звідси ж випливає ще кілька питань, на які потрібно відповісти в даному контексті: яке місце займає ризик в економічній сфері життя суспільства, які аспекти проблематики ризику заслуговують на увагу у економістів, і чому?

Поняття "економічний ризик" має абстрактну природу, оскільки він не існує в природі об'єктивно, тобто незалежно від людської свідомості, проте, його суть інтуїтивно зрозуміла кожній людині, яка має хоч якийсь досвід в економічному житті суспільства. [4] Зокрема, роль ризику в економічному житті суспільства визначається тим, що люди, які мають негативний досвід господарської діяльності в минулому, намагаються уникати подібних ситуацій в майбутньому. З розвитком товарно-грошових відносин вплив ризику поширилося і на фінансову сферу економічного життя суспільства.

Так, і інвестори, які втратили свої заощадження в зв'язку з банкрутством банку, і банкіри, які мають невдалий досвід інвестування своїх ресурсів, вживають заходи, спрямовані на зниження ймовірності настання втрат в майбутньому. Таким чином, ризик має безпосереднє відношення до економічного життя суспільства, а, отже, є всі підстави стверджувати, що ризик - категорія політекономічна.

В даний час проблеми об'єктивної оцінки і методів зниження ризику є досить добре розробленими як зарубіжними, так і вітчизняними вченими. Проте, саме тут є нереалізовані можливості вирішення основної політекономічної проблеми. Це обумовлено, перш за все, тим, що ризик, безумовно, враховується свідомістю кожного учасника економічних процесів в суспільстві. Крім того, безпосередньо суб'єктивною оцінкою ситуації ризику в цілому визначається поведінкою кожного учасника: визначається ступінь економічної активності, вирішується питання про переваги та ін. Все це обумовлює необхідність ретельного розгляду економічною наукою питання про особливості суб'єктивного сприйняття ризику.

До недавнього часу проблемам банківського ризику не приділялося належної уваги. Адже протягом майже шістдесятирічного періоду банки країни в своїй діяльності не відчували ризику. Це було пов'язано з тим, що, починаючи з 1930-х рр., Банківська система, заснована на державній формі власності, працювала в основному з державними підприємствами та організаціями.

Переважання державності в народному господарстві означало, що за зобов'язаннями позичальників перед банками, в кінцевому рахунку, відповідало держава в особі міністерств і відомств. Ця схема діяла і в разі кредитування колгоспів: прострочена і відстрочена їх заборгованість по позиках банків неодноразово гасилась за рішенням уряду за рахунок коштів бюджету. Безмежні платоспроможність і ліквідність держави в умовах неконвертованість національної валюти закритої економіки захищали банки від ризиків, робили зайвої роботу фінансово-кредитних інститутів з підтримки своєї ліквідності [5].

В результаті було втрачено досвід і навички розпізнавання, оцінки та контролювання банківських ризиків під внутрішньогосподарської діяльності радянських кредитних установ.

Новий економічний механізм, наведений в дію законами про підприємства, про банки, зміни в формах власності зажадали змін і в банківській сфері.

Освіта комерційних, спеціалізованих, кооперативних банків привело до децентралізації кредитних ресурсів, відокремило емісійну діяльність від кредитної. Створена дворівнева банківська система істотно змінила образ Держбанку та інших кредитних інститутів. Поява елементів ринкових відносин зробило діяльність банків поєднаної з ризиками, які вони несуть персонально.

В даний час можна виділити три основні етапи еволюції банківської системи в умовах переходу України до ринкових відносин [6].

На першому етапі (1987 - 1991 рр.) Були створені інституційні основи банківської справи для формуються умов ринкових зв'язків.

Другий етап (1992 - 1995 рр.) Характеризувався зростанням банківської системи в умовах гіперінфляції. Цей період супроводжувався негативним значенням реальних процентних ставок і галопуючими темпами падіння курсу національної валюти, що створило мотивацію до формування численних банків-одноденок, які отримають доходи з короткострокових спекулятивних операцій на фінансових ринках. Цьому сприяв і відносно легкий доступ до отримання ліцензії скоєння банківських операцій.

2. Рівень банківських ризиків

Ризик - це складне явище, що має безліч незбіжних, а іноді протилежних реальних основ. Це обумовлює можливість існування кількох визначень поняття ризику з різних точок зору.

Протягом довгих років існування банківських структур залишається незмінним їхнє головне призначення, що полягає в посередництві при переміщенні грошових коштів від кредиторів до позичальників і від покупців до продавців. У процесі здійснення діяльності банки стикаються з безліччю питань управління, головним з яких є підтримання постійного балансу між потребами в ресурсах і можливостями їх придбання в умовах, що забезпечують фінансову стійкість банку і задоволення інтересів партнерів, а також достатність ресурсів.

Таким чином, даний аспект не може не зачіпати такої сторони питання, як наявність банківського ризику, що виникає при максимізації прибутку і зведення до мінімуму втрат в результаті проведення ризикових операцій. Ризику піддаються практично всі операції, що здійснюються банком: розрахунково-касові, кредитні, депозитні, валютні, інвестиційні. Тому проблеми дослідження банківських ризиків приділяється значна увага навіть у відносно стабільних умовах господарювання розвинених країн.

Рівень банківських ризиків, що приймаються на себе російськими менеджерами, природно відрізняється великою різноманітністю і досить високим рівнем в порівнянні з портфелем цих ризиків у банків, що функціонують в розвинених країнах. [7] Головним чином це обумовлено економічною нестабільністю розвитку Росії, недосконалістю банківської системи, ранній стадії життєвого циклу багатьох створених в останні роки банків, а відповідно і переважно агресивний менталітет їх керівників і банківських менеджерів. У російських умовах розвитку банківської системи застосування західного досвіду дослідження банківських ризиків утруднено. Оскільки вітчизняна теорія управління ризиками тільки формується, то проблема банківських ризиків набуває в даний час особливої гостроти.

3. Класифікація ризиків в банківській справі

Під банківськими ризиками прийнято розуміти ймовірність, а точніше загрозу втрати банком частини своїх ресурсів, недоотримання доходів або твори додаткових витрат у результаті здійснення певних фінансових операцій. [8] Прагнення комерційних банків отримати прибуток, як правило, ставить їх перед необхідністю прийняти на себе певні ризики. Існує залежність між ступенем ризику і рівнем очікуваного банком доходу. Чим вище ступінь ризику, тим більший дохід може отримати банк. Але при цьому, чим вище рівень очікуваного доходу, тим менше шансів його отримати, і навпаки, шанси отримання доходу великі, коли його очікуваний рівень невисокий. Сучасний ринок банківських послуг, досить часто піддається кризовим явищам, наочно ілюструє актуальність даного питання

Вітчизняними та зарубіжними дослідниками пропонуються різні ознаки, які можуть бути покладені в основу класифікації банківських ризиків. До основних з них відносяться [9]:

1 Сфера впливу або фактори виникнення банківського ризику.

2 Вид відношення до внутрішньої і зовнішньої середовищі або за джерелами виникнення.

3 Характер об'єкта: вид діяльності, окрема операція чи банківська діяльність в цілому.

4 Специфіка клієнтів банку.

5 Характер обліку ризику.

6 Розподіл ризику за часом.

7 Метод розрахунку ризику.

8 Ступінь (обсяг) банківського ризику.

9 Можливість управління банківськими ризиками.

У загальному вигляді всі банківські ризики за такими чинниками виникнення бувають чи політичні, чи економічні. Політичні ризики - ризики, зумовлені зміною політичної обстановки, що негативно впливає на результати діяльності підприємств (військові дії на території країни, закриття кордонів, заборона на вивезення або ввезення товарів і т.д.). Економічні ризики - ризики, обумовлені несприятливими змінами в економіці країни або в економіці самого банку або країни в цілому. Вони можуть бути представлені зміною кон'юнктури ринку, рівня управління і т.д. Ці основні види ризиків пов'язані між собою, і на практиці їх часто важко розділити.

Ефективність організації управління банківськими ризиками багато в чому залежить не тільки від чіткої їх формулювання, а й науково обґрунтованого розмежування на конкретні групи і види за певними ознаками. Науково обгрунтована класифікація банківських ризиків дозволяє визначити місце кожного з них у загальній системі. Вона створює можливості для ефективного застосування відповідних методів і прийомів управління ними. Кожному ризику відповідає індивідуальна система прийомів оптимізації. У науковій літературі можна зустріти різні варіанти класифікації ризиків взагалі та банківських зокрема. Наше завдання тут полягає в спробі знайти загальну основу для синтезу всього різноманіття банківських ризиків в єдиній системі, яка змогла б охопити специфічні особливості раніше розроблених класифікацій і зберегти при цьому цілісність структурних взаємозв'язків між різними групами, видами і різновидами ризиків.

Як правило, зарубіжні автори уникають застосування терміна «класифікація» банківських ризиків. Вони вважають за краще розглядати лише окремі види ризиків, проте при цьому в тій чи іншій мірі проглядаються ознаки, за якими і відбувається їх розмежування на окремі види. Наприклад, співробітник Інституту економічного розвитку Світового банку Валравен К.Д. зазначає, що комерційні банки Заходу найчастіше стикаються з такими видами ризику: ризиком ліквідності; кредитним; портфельним; промисловим; країнових; валютним; процентним. [10]

Ймовірно, такий підхід продиктований тим, що в «Базових принципах ефективного нагляду за банківською діяльністю», розроблених Базельським комітетом з банківського регулювання в якості міжнародних стандартів, також виділяються лише окремі види ризиків. Згідно з цим документом для банківської сфери характерні наступні види ризику: кредитний ризик, ризик країни контрагента і валютний ризик, ринковий ризик, ризик, пов'язаний з процентною ставкою, ризик ліквідності, операційний ризик, юридичний ризик і ризик, пов'язаний з репутацією.

Якщо враховувати досить різноманітний склад послуг, що надаються сучасними банками, то це далеко не повний перелік всіх різновидів банківських ризиків, тим більше, що просте їх перерахування буде не тільки невдячною, але і марним заняттям.

У зв'язку з цим, на наш погляд, раціональніше всього класифікувати банківські ризики по найбільш істотним ознаками і вже в залежності від виділених ознак розбивати їх на окремі категорії, групи, підгрупи, види і різновиди.

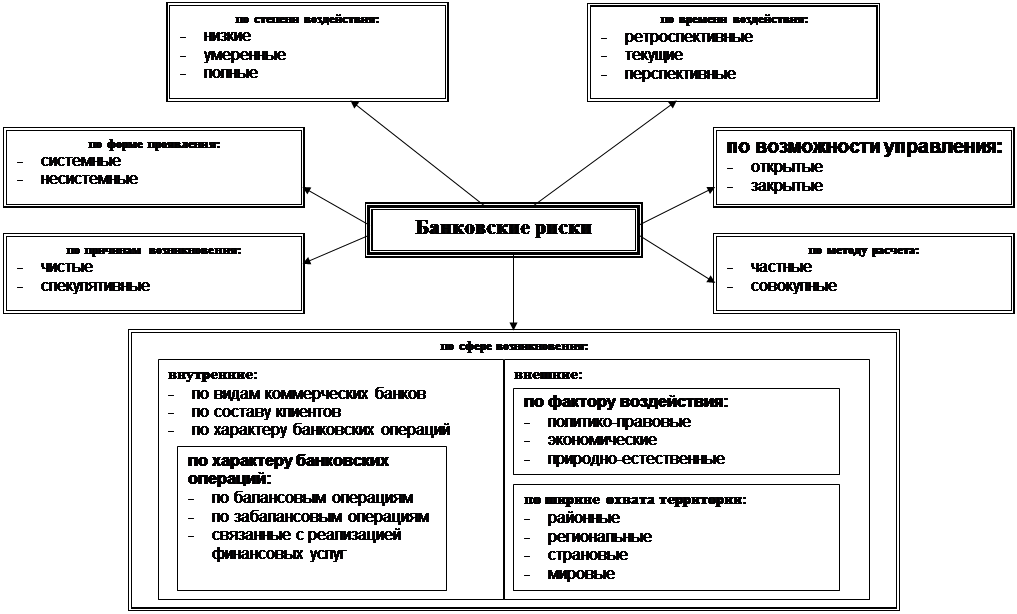

Найбільш цікаві розробки з даного питання є у Балабанова І.Т., який запропонував свій варіант класифікації економічних ризиків в цілому, а також у Соколинських Н.Е., Севрук В.Т. і Жукова Е.Ф., які вже безпосередньо класифікували банківські ризики. Ми спробували по можливості об'єднати ці розробки і запропонувати свій варіант класифікації банківських ризиків, що включає сім основних ознак: по сфері виникнення; з причин виникнення; за формою прояву; за ступенем впливу; за часом дії; по можливості управління; за методом розрахунку (див. Схему 1.). [11]

За сферою виникнення ризики діляться на зовнішні і внутрішні, так як сфера діяльності комерційного банку сама по собі формується під впливом, як зовнішніх умов макросередовища, так і внутрішніх умов мікросередовища банківської установи. Відповідно зовнішні ризики можна згрупувати по ширині охоплення території і фактору впливу, а внутрішні ризики групуються за характером банківських операцій, за складом клієнтів банку і за видами комерційних банків.

На думку російських авторів, зовнішні ризики по ширині охоплення території можуть бути розділені на районні, регіональні та країнові. Західні економісти обмежуються вивченням, головним чином, країнових ризиків. На наш погляд, крім районних, регіональних і країнових ризиків в сучасних умовах, що відрізняються високим ступенем міжнародною економічною інтеграцією, має сенс говорити і про світові ризики. Тут маються на увазі не тільки глобальні проблеми всього людства, а й економічні кризи в окремих регіонах земної кулі, які відображаються і на досить благополучних в економічному відношенні країнах. Залежно від фактора впливу серед зовнішніх ризиків доцільно виділяти політико-правові ризики, економічні ризики і природно-природні ризики.

Внутрішні ризики за характером банківських операцій поділяються на: ризики за балансовими операціями; ризики за позабалансовими операціями; ризики, пов'язані з реалізацією фінансових послуг.

Дане угрупування в тому чи іншому вигляді є у всіх вище згаданих авторів. Деякі відмінності існують тільки в формулюваннях окремих різновидів ризику, тоді як їх сутнісні характеристики практично збігаються. [12] По складу клієнтів банку банківські ризики групуються в залежності від галузевої приналежності клієнтів; від ступеня укрупненности клієнтів - дрібні, середні і великі клієнти і від їх приналежності до тієї чи іншої форми власності. За видами комерційних банків ризики варіюються залежно від того, до якого з існуючих видів відноситься банк - до універсальних, галузевою або спеціалізованим.

схема 1

Класифікація банківських ризиків

Універсальні комерційні банки надають клієнтам досить широкий набір банківських послуг незалежно від галузевої приналежності останніх, у зв'язку, з чим вони схильні практично всіма видами ризику. Але при цьому діяльність універсальних комерційних банків характеризується найбільшим ступенем диверсифікації ринку, завдяки чому втрати по одним видам угод можуть бути компенсовані прибутками за іншими. Галузеві комерційні банки тісно пов'язані з певною галуззю, тому спектр їх ризиків, крім ризиків по довільним банківських операцій, залежить переважно від економічних (тобто зовнішніх для банку) ризиків клієнтів банку. Спеціалізовані комерційні банки несуть ризики по тим специфічним банківських операцій, які становлять спрямування їх діяльності.

З причин виникнення ризики ділять на чисті і спекулятивні. Чисті ризики асоціюються найчастіше з мінливими умовами зовнішнього середовища, які носять об'єктивний характер, і означають можливість отримання негативного чи нульового результату.

Спекулятивні ризики безпосередньо пов'язуються з фінансовою діяльністю самого банку і виражаються в можливості отримання як позитивного, так і негативного результату.

За формою прояву банківські ризики можна також розділити на систематичні і несистематичні. Систематичні ризики визначаються як ймовірність мінливості фінансового становища банку в результаті зміни загальної ситуації в банківській системі в цілому. Несистематичні ризики означають можливість погіршення фінансового стану окремого банку, коли стан банківської системи в цілому залишається стабільним. На наш погляд, правильніше було б називати ці ризики системними і несистемними. [13]

За ступенем впливу на результати діяльності банку ризики поділяють на кілька категорій. [14] Причому, на практиці виділяють від трьох до п'яти категорій, виходячи з міркувань про те, що кожна з них повинна мати досить чіткі межі і не бути занадто роздробленою. Зокрема, Жуков Е.Ф. і Севрук В.Т. виділяють низькі, помірні і повні ризики. Ступінь банківського ризику характеризується ймовірністю події, що призводить до деякого рівня банківських втрат. Вони виражаються в процентах або певних коефіцієнтах. Зарубіжні комерційні банки, зокрема, британські керуються наступною угрупованням ризиків по 5 категоріям: Категорія А - незначний або нульовий ризик; Категорія Б - звичайний ризик; Категорія В - підвищений ризик; Категорія Г - значний або високий ризик; Категорія Д - неприйнятний ризик. У вітчизняній практиці подібна градація категорій ризику представлена у вигляді угруповання активів банку, зважених з урахуванням ризику: активи вільні від ризику; активи з мінімальним ризиком; активи з підвищеним ризиком; активи, схильні до максимального ризику.

За часом впливу виділяють ретроспективні, поточні та перспективні ризики.

Ретроспективні ризики ілюструють схильність банків різних видів ризику в попередні періоди і допомагають оцінити поточні та перспективні ризики.

По можливості управління банківські ризики діляться на відкриті і закриті. Відкриті ризики не підлягають регулюванню, в той час як закриті ризики піддаються управлінню.

Залежно від методу розрахунку слід виділити сукупні (загальні) і приватні ризики. Сукупний ризик передбачає оцінку і прогнозування величини ризику банку в залежності від його доходу і дотримання економічних нормативів банківської ліквідності. Приватний ризик оцінюється на основі шкали коефіцієнтів ризику за окремою банківської операції або їх групам.

Пропонована класифікація увібрала в себе найбільш суттєві, на наш погляд, ознаки угруповань, що мають практичне значення, як з точки зору теоретичного вивчення банківських ризиків, так і з точки зору роботи банку з оцінки та управління ризиком. При цьому не слід забувати про високий ступінь абстрактності будь-якої класифікації, а, отже, і про тісній взаємозв'язку і взаємозумовленості всіх різновидів ризику.

Висновок

Формування в Росії системи самостійно функціонуючих комерційних банків з особливою гостротою виявило проблему управління ризиками, що виникають в їх господарської діяльності в умовах ринкової економіки.

Як показала історія, банківська діяльність в умовах ринкової економіки схильна до значного числа ризиків, які можуть не тільки погіршити показники діяльності банку, але і привести його до банкрутства.

Аналіз розвитку банківської системи Росії показав, що комерційні банки слабо захищені від численних, в тому числі системних ризиків. Під ризиком в банківській практиці розуміють небезпеку (можливість) втрати банком частини своїх ресурсів, недоотримання доходів або твори додаткових витрат у результаті здійснення певних фінансових операцій.

Так як поняття ризику і втрат найтіснішим чином пов'язані між собою, і ризик можна описати кількісно, використовуючи категорію втрати, то в даній роботі була розглянута теорія управління ризиком. Управління банківськими ризиками особливо ускладнено в умовах перехідної економіки.

Цінність комплексної класифікації банківських ризиків полягає в тому, що на її основі можна моделювати банківську діяльність, здійснювати комплексний пошук внутрішніх резервів з метою підвищення ефективності здійснення банківських операцій. У проаналізованих класифікаціях банківських ризиків розрізняються поняття ризиків, їх ієрархія, поділ на зовнішні і внутрішні. Це посилюється тим, що запропоновані класифікації зараз в основному не відповідають російській практиці управління ризиками. Отже, класифікації банківських ризиків повинні постійно вдосконалюватися, змінюватися в залежності від розвитку ринкових відносин, підвищення якості обслуговування клієнтів, появи нових видів операцій та ризиків, застосування нових інформаційних технологій в організації діяльності банківських структур.

Запропонована класифікація має на меті не перерахування всіх видів банківських ризиків, а створення певної системи, що дозволяє банкам не упустити окремі їх різновиди при визначенні сукупного розміру ризиків у своїй діяльності.

Побудова обґрунтованої класифікації банківських ризиків особливо ускладнено через різне розуміння сутності управління окремими банківськими ризиками.

Питання формування повної і обґрунтованої класифікації банківських ризиків залишається ще відкритим, що вимагає подальшої розробки. Тому однією з перших проблем, з якою доводиться стикатися будь-якого банку, приступив до побудови системи управління ризиками, є оптимізація банківських ризиків.

Одним із прийомів системи оптимізації банківських ризиків є спрощення інтерпретації банківської інформації у вигляді графічної моделі фінансового стану банку, яка дозволяє наочно уявити пропорції основних характеристик банку, а наведений масштаб - оцінити їх абсолютні відносини.

Аналогія з корабликом дозволяє на асоціативному рівні сприйняти фінансовий стан банку, рівень прийнятих на себе банківських ризиків. Крім того, модель істотно заощаджує час фахівця, що приймає управлінське рішення.

список літератури

1. Банківська система Росії - основні тенденції та перспективи розвитку // Гроші і кредит. 2002.№ 3.

2. Грюнінг Х. ван і Брайовіч Братановіч С. «Аналіз банківських ризиків. Система оцінки корпоративного управління та управління фінансовим ризиком »/ Переклад з англійської. - М .: «Весь Світ», 2003.

3. Прискорення і наука в Сибіру: Матеріали круглого столу // Економіка. 2001. № 17.

4. йоду Е. В., Мєшкова Л. Л., Болотіна Є. М. Класифікація банківських ризиків та їх оптимізація / За заг. ред. проф. Е. В. йоду. 2-е изд., Испр., Перераб. Тамбов: Вид-во Тамбо. держ. техн. ун-ту, 2002.

5. Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003

6. Свєтлова С. Ризики в банківській практиці // Аудитор, 1999. № 2.

7. Севрук В. Т. Банківські ризики. М .: Дело ЛТД, 2-е изд., Испр., Перераб 2001.

[1] Банківська система Росії - основні тенденції та перспективи розвитку // Гроші і кредит. 2002.№ 3. С. 38

[2] Прискорення і наука в Сибіру: Матеріали круглого столу // Комуніст. 1987. № 17. С. 63.

[3] Грюнінг Х. ван і Брайовіч Братановіч С. «Аналіз банківських ризиків. Система оцінки корпоративного управління та управління фінансовим ризиком »/ Переклад з англійської. - М .: «Весь Світ», 2003. С. 177

[4] Банківська система Росії - основні тенденції та перспективи розвитку // Гроші і кредит. 2002.№ 3. С. 42

[5] Свєтлова С. Ризики в банківській практиці // Аудитор, 1999. № 2. С. 47

[6] Банківська система Росії - основні тенденції та перспективи розвитку // Гроші і кредит. 2002.№ 3. С. 9.

[7] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 83

[8] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 93

[9] Севрук В. Т. Банківські ризики. М .: Дело ЛТД, 1996. 72 с.

[10] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 112

[11] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 124

[12] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 132

[13] Пшеничников В.В. До питання про класифікацію ризиків в банківській справі, Воронезький державний аграрний університет. Россия, 2003 С. 144

[14] Грюнінг Х. ван і Брайовіч Братановіч С. «Аналіз банківських ризиків. Система оцінки корпоративного управління та управління фінансовим ризиком »/ Переклад з англійської. - М .: «Весь Світ», 2003. С. 224

розділ: банківська справа

Кількість знаків з пробілами: 26852

Кількість таблиць: 0

Кількість зображень: 1

... незбалансованої ліквідності (неможливості своєчасно виконувати платіжні зобов'язання). Економічні ризики також представлені зміною рівня управління, кон'юнктурою ринку і т.д. 3. Класифікація банківських ризиків Як відомо, сучасні комерційні банки стикаються в процесі своєї діяльності з багатьма видами ризиків, проте не всі ризики піддаються банківському контролю. ...

.... В ситуації "коли змінилися умови функціонування комерційних банків, досягнення їх цілей стає можливим тільки за рахунок зміни якості управління. Однак, багато теоретичні питання банківського ризик-менеджменту залишаються до теперішнього часу недостатньо розробленими. Особливо це стосується таких питань, як: концепція грошового потоку, ціна капіталу, ефективність ринку ...

... однією з найважливіших логічних складових організованого процесу функціонування банку, і тому воно має бути інтегровано в даний процес, мати на озброєнні науково обґрунтовану стратегію, тактику і оперативну реалізацію. Стратегія управління банківськими ризиками повинна органічно вписуватися в загальну стратегію банку з управління наявними в розпорядженні активами і пасивами, а також ...

... 3. Управління банківськими ризиками 3.1. Сутність управління ризиками В умовах фінансової кризи дуже актуальною виглядає проблема ефективного, професійного управління банківськими ризиками, оперативного обліку чинників ризику. Проблема управління ризиками в кожному банку займає одне з головних місць, оскільки неправильний підхід в цьому питанні може не просто привести до великих ...